Định nghĩa này không bó hẹp trong đối tượng là một cá nhân hay tổ chức cụ thể mà áp dụng đối với mọi tổ chức đang có nhu cầu mượn tiền bao gồm: cá nhân, doanh nghiệp, Nhà nước, Chính phủ. Chính quyền tỉnh,…. Tuy nhiên, việc xếp hạng tín dụng được tiến hành chặt chẽ hơn.

Đóng cửa phiên giao dịch ngày 30/1/2023, VN-Index giảm 14,53 điểm (1,3%) về 1.102,57 điểm, HNX-Index tăng 0,02 điểm (0,01%) về 220,78 điểm, UPCoM-Index tăng 0,41 điểm (0,55%) đạt 75,4 điểm.

Nhà đầu tư mong chờ gì từ xếp hạng tín nhiệm

Trong các thị trường không hoàn hảo, các nhà đầu tư luôn phải đối mặt với hiện tượng bất cân xứng thông tin và chịu các ảnh hưởng bất lợi trước và sau khi ra quyết định.

Hậu quả là, các trái phiếu giao dịch trên thị trường thứ cấp sẽ kém thanh khoản vì nhà đầu tư lo lắng về chất lượng. Bên cạnh đó, bên phát hành cũng sẽ bị hạn chế trong kênh huy động vốn từ các nhà đầu tư chuyên nghiệp.

Để khắc phục tình trạng trên, một số nhà đầu tư tổ chức có thể tự xây dựng các công cụ để sàng lọc và giám sát các khoản đầu tư, tuy nhiên điều này tốn kém nhiều chi phí, bao gồm các chi phí liên quan đến việc xây dựng hệ thống, thu thập thông tin và vận hành.

Đối với nhà đầu tư cá nhân thì mức độ rủi ro còn cao hơn vì họ không có đủ nguồn lực để xây dựng một hệ thống như vậy. Điều này dẫn đến nhu cầu về thị trường xếp hạng tín nhiệm độc lập, tức là tồn tại một bên thứ ba cung cấp thông tin và các đánh giá rủi ro một cách minh bạch, khách quan và đáng tin cậy cho các chủ thể tham gia thị trường với mức chi phí hợp lý.

Trên thế giới, các tổ chức xếp hạng tín nhiệm quốc tế như Standard & Poors’s, Moody’s, và Fitch đã đóng vai trò là người cung cấp thông tin đáng tin cậy về chất lượng tín dụng của các nhà phát hành và các công cụ nợ trong nhiều thập kỷ qua.

Các tổ chức này đã xây dựng hệ thống phương pháp đánh giá riêng biệt, bao gồm việc sử dụng các thông tin định tính và định lượng, kết hợp ý kiến của các chuyên gia nhằm đưa ra các đánh giá về chất lượng tín dụng của các công cụ nợ trên thị trường.

Các thứ hạng được ký hiệu từ AAA đến D (Standard & Poor’s) hoặc từ Aaa đến D (Moody’s)... được sử dụng rộng rãi trong cộng đồng tài chính ở khắp nơi trên thế giới.

Đối với nhà phát hành, xếp hạng tín nhiệm giúp tăng khả năng tiếp cận thị trường vốn tư nhân, đa dạng hóa nguồn vốn cho doanh nghiệp và giúp giảm chi phí huy động vốn.

Các doanh nghiệp được xếp hạng có thể huy động vốn thông qua thị trường trái phiếu, giảm bớt sự phụ thuộc vào nguồn vốn vay truyền thống từ các ngân hàng. Đặc biệt, đối với các doanh nghiệp chất lượng tốt, có thể thu hút được nguồn vốn từ các thị trường nước ngoài với chi phí thấp.

Đối với các chính phủ, xếp hạng tín nhiệm giúp hoạt động đo lường, kiểm tra, giám sát rủi ro hệ thống một cách hiệu quả hơn, là cơ sở để thiết lập các quy định đảm bảo an toàn cho hệ thống.

Như vậy, có thể thấy để thị trường nợ phát triển bền vững thì hoạt động xếp hạng tín nhiệm độc lập là vô cùng cần thiết và cần được ưu tiên phát triển.

VCCI đề xuất xếp hạng tín nhiệm khoanh định với một số doanh nghiệp phát hành trái phiếu ngay 2023

Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) vừa có văn bản trả lời góp ý về Dự thảo Nghị định sửa đổi, bổ sung Nghị định số 65 trong việc chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế.

VCCI cho rằng, các quy định tại những dự thảo này là hoàn toàn hợp lý, khắc phục nhiều vấn đề bất cập trước đây. Nghị định 65 được xây dựng bảo đảm nguyên tắc thị trường, xử lý được vấn đề chênh lệch thông tin giữa doanh nghiệp phát hành và người mua trái phiếu.

Tuy nhiên, việc quy định về thời điểm có hiệu lực và quy định chuyển tiếp của Nghị định 65 là chưa thực sự hợp lý. Cơ quan này cho rằng, một số sự thay đổi chính sách lớn có thời gian với hiệu lực quá ngắn khiến các doanh nghiệp phát hành, nhà đầu tư và các bên liên quan khác không đủ thời gian chuẩn bị.

Thêm vào đó, đây là thời điểm thị trường tài chính Việt Nam và toàn cầu có những biến động vĩ mô lớn, ảnh hưởng bất lợi đến việc huy động vốn cho sản xuất kinh doanh. Do đó, việc sửa đổi các quy định về thời điểm có hiệu lực và quy định chuyển tiếp của Nghị định 65 là cần thiết.

Đối với việc giãn thời gian thực hiện quy định về xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp trong vòng một năm, để thực hiện tốt hơn các biện pháp này trong năm 2023, VCCI đề nghị Bộ Tài chính phối hợp với Ngân hàng Nhà nước quán triệt các ngân hàng thương mại khi môi giới bán trái phiếu thì cần tư vấn đầy đủ về rủi ro cho các nhà đầu tư cá nhân.

Đối với việc giãn thời hạn thực hiện quy định yêu cầu xếp hạng tín nhiệm bắt buộc, VCCI lưu ý cơ quan soạn thảo cần nhận thức rõ ràng rằng xếp hạng tín nhiệm là cơ sở rất quan trọng để làm lành mạnh hoá thị trường, tăng cường lòng tin của thị trường, đưa thị trường trái phiếu Việt Nam tiệm cận với chuẩn mực quốc tế.

Tuy nhiên, khi chưa có cầu thì rất khó có cung, và khi chưa có cung thì rất khó quy định bắt buộc. Nếu áp dụng ngay lập tức quy định xếp hạng tín nhiệm bắt buộc kể từ ngày 1/1/2023 sẽ gây nhiều khó khăn cho việc phát hành trái phiếu do các đơn vị cung cấp dịch vụ chưa đủ sức phục vụ một lượng lớn khách hàng như hiện nay. Nhưng nếu lùi thời hạn áp dụng đến 1/1/2024 thì có thể vẫn sẽ lặp lại tình trạng này nếu như trong năm 2023 không có đơn vị phát hành nào sử dụng dịch vụ.

Để khắc phục mâu thuẫn này, VCCI đề nghị cơ quan soạn thảo cân nhắc phương án khoanh định riêng một số doanh nghiệp phát hành buộc phải có xếp hạng tín nhiệm trong năm 2023, sau đó đến năm 2024 mới áp dụng đại trà.

Diện doanh nghiệp buộc phải áp dụng trước thì nên lựa chọn một số ngành, lĩnh vực có thông tin tài chính tương đối lành mạnh. Theo cơ quan này, biện pháp đề xuất trên được kỳ vọng sẽ tạo một lượng khách hàng mồi cho thị trường dịch vụ xếp hạng tín nhiệm, bước đầu tạo thói quen và sự tin tưởng của nhà đầu tư vào các báo cáo xếp hạng tín nhiệm, trước khi áp dụng bắt buộc đại trà cho tất cả các doanh nghiệp phát hành.

Quay trở lại với doanh nghiệp tại Việt Nam, trong thời gian tới, PGT Holdings (HNX: PGT) đang định hướng phát triển xếp hạng tín nhiệm. Đặc biệt một trong những vấn đề đó chính là ESG là thuật ngữ viết tắt (Environmental, Social and corporate Governance), chỉ nhóm các yếu tố Môi trường, Xã hội và Quản trị công ty trong đánh giá doanh nghiệp.

Gần nhất, một bài viết của doanh nghiệp PGT Holdings ( HNX: PGT) có nhắc tới tầm quan trọng của ESG đang dần trở thành một công cụ quan trọng để các tổ chức ra quyết định liệu có đầu tư vào một doanh nghiệp hay không.

PGT Holdings luôn tạo điều kiện cho các trường đại học, cao đẳng trên địa bàn tỉnh Đồng Tháp thực hiện chương trình thực tập cho ngành Điều dưỡng, Công nghệ thông tin, các lĩnh vực doanh nghiệp cần như kế toán và kỹ sư điện.

PGT Holdings luôn đưa ra thiện chí hỗ trợ, kết nối tỉnh Đồng Tháp với các đoàn khảo sát của Nhật Bản về nguồn nhân lực, năng lượng tái tạo, năng lượng điện, năng lượng tự nhiên. Đồng thời, PGT cũng sẽ giúp đỡ các doanh nghiệp của tỉnh thử nghiệm công nghệ kỹ thuật tiên tiến của Nhật Bản vào sản xuất kinh doanh, hỗ trợ xuất khẩu một số phụ phẩm sang Nhật Bản để phục vụ ngành chăn nuôi…

Nhờ xác định được chiến lược kinh doanh phù hợp trong từng giai đoạn, PGT Holdings đang là doanh nghiệp có tiềm lực "dài hơi" để đón nhận những cơ hội cũng như thách thức không ngừng trong bối cảnh hội nhập hiện nay.

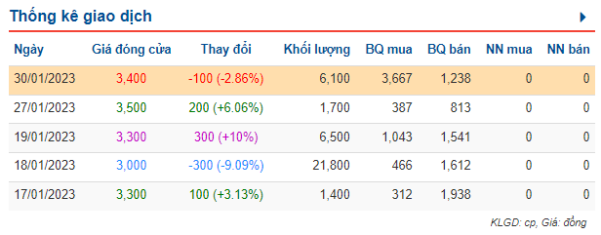

Thống kê giao dịch của mã PGT trên sàn HNX.

Khép lại phiên giao dịch ngày 30/1/2023, mã PGT đóng cửa với mức 3,400 VNĐ./