Tính đến cuối tháng 11/2021, tổng vốn đầu tư đăng ký cấp mới, điều chỉnh và góp vốn, mua cổ phần của nhà đầu tư nước ngoài đạt 26,46 tỷ USD, tăng 0,1% so với cùng kỳ năm 2020, trong đó, đầu tư thông qua góp vốn, mua cổ phần đạt gần 4,4 tỷ USD. Theo số liệu thống kê, trong 10 tháng năm 2021, thị trường M&A đã thu hút hơn 8,8 tỷ USD, tăng 17,9% so với năm 2020 và tăng 13,7% so với năm trước dịch (2019).

Những con số đó cho thấy, M&A Việt Nam vẫn là một thị trường hấp dẫn và các nhà đầu tư, cả trong và ngoài nước, vẫn đặt niềm tin vào nỗ lực cải thiện môi trường đầu tư - kinh doanh, cũng như các giải pháp phòng chống dịch quyết liệt, linh hoạt của Chính phủ.

Sự thu hút của M&A ngày càng tăng tại Việt Nam được thể hiện một cách rõ nét không chỉ qua sự tăng trưởng của tổng giá trị giao dịch, mà còn qua giá trị bình quân trong mỗi giao dịch, khi ngày càng có nhiều thương vụ có giá trị trên 100 triệu USD được ghi nhận.

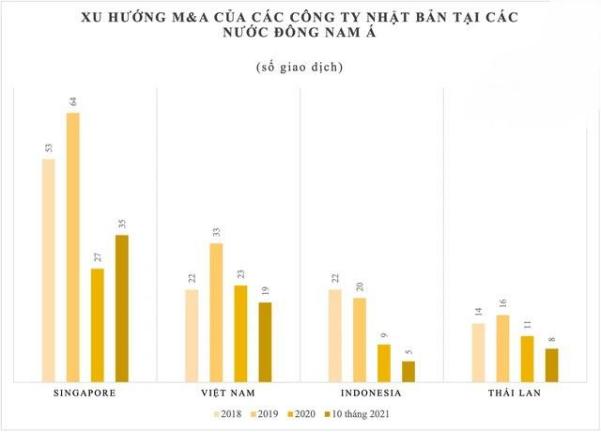

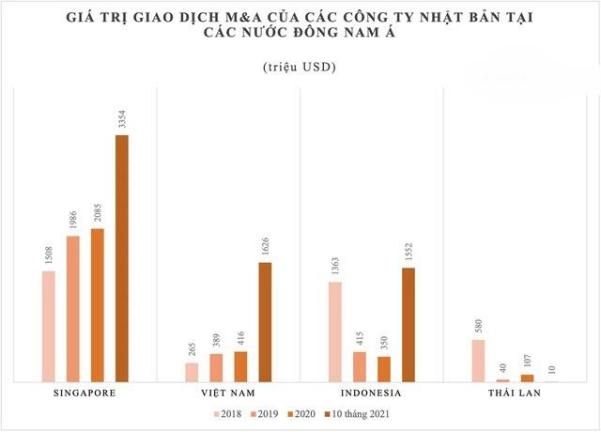

Bên cạnh đó, nhịp đập thị trường FDI từ nguồn vốn nước ngoài gần đây, xu hướng mua bán và sáp nhập (M&A) giữa các nhà đầu tư Nhật Bản và doanh nghiệp Việt Nam ngày càng bùng nổ, với hàng tỷ USD vốn Nhật mua cổ phần doanh nghiệp Việt. Đáng chú ý, bất chấp tác động của đại dịch COVID-19, Việt Nam đã vươn lên vị trí thứ 2 khu vực Đông Nam Á về cả giá trị lẫn số thương vụ M&A từ công ty Nhật Bản.

Dù số lượng giao dịch giảm trong năm qua nhưng giá trị giao dịch đã đạt tới 416 triệu USD, gấp 2,95 lần so với năm 2017. Làn sóng các công ty Nhật Bản tiến hành thủ tục đầu tư tại Việt Nam dự báo tăng mạnh, thậm chí có nhiều thương vụ sẵn sàng ký kết online.

Bên cạnh đó, giá trị thương vụ cũng có những bước vượt bậc.

Ngoài ra, "Gói ưu đãi đặc biệt' cho nhà đầu tư mảng mua bán sáp nhập (M&A) chính là miếng nam châm hút mạnh nguồn vốn được rót vào thị trường Việt Nam.

Đầu năm 2021 (ngày 1/1/2021), khi lần đầu tiên trong lịch sử 3 luật quan trọng là Luật Chứng khoán, Luật doanh nghiệp và Luật đầu tư sửa đổi sẽ đồng loạt có hiệu lực. Chính những bộ luật này như một bệ đỡ tác động trực tiếp đến môi trường kinh doanh cũng như hoạt động M&A.

"Gói ưu đãi đặc biệt" được giới hạn trong những lĩnh vực có hoạt động nghiên cứu phát triển, lĩnh vực đổi mới sáng tạo và dự án có quy mô vốn đầu tư lớn. Những dự án đáp ứng các điều kiện này sẽ nhận được ưu đãi hơn bình thường, tạo ra các cơ hội mới, nâng cấp quyền lợi cho người mua nhờ loại bỏ những điều kiện bất hợp lý.

Năm 2022 sẽ là năm có ý nghĩa rất quan trọng, tập trung phục hồi nhanh nền kinh tế, tạo nền tảng thực hiện các mục tiêu của Kế hoạch Phát triển kinh tế - xã hội 5 năm 2021 - 2025 và Chiến lược Phát triển kinh tế - xã hội 10 năm 2021-2030.

Để nắm bắt được những cơ hội năm 2022 và vượt qua thách thức phía trước, phải kể đến cú vươn mình bứt phá mạnh mẽ từ năm 2021 của Công ty Cổ phần PGT Holdings (Mã chứng khoán HNX: PGT). Với điểm mạnh mũi nhọn vào M&A – ngành Mua bán và Sáp nhập đầy tiềm năng phát triển trong bối cảnh dịch bệnh vẫn luôn là một trở ngại trong bối cạnh hiện nay.

PGT Holdings là một doanh nghiệp kinh doanh trong nhiều lĩnh vực với các công ty con trong nước và quốc tế (Myanmar, Nhật Bản). Tuy phát triển đa dạng ngành nghề nhưng hiện tại PGT đang tập trung vào lĩnh vực chủ chốt M&A và cung ứng nguồn lao động. Năm 2015, PGT Holdings mua lại Saigon Tourist Transport, là công ty con trước đây của Saigon Tourist, doanh nghiệp lữ hành và du lịch. Năm 2016, PGT thành lập công ty con là Công ty TNHH MTV Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động trong và ngoài nước.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào 2 công ty. Một là công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính và Công ty thứ hai là Công ty Nguồn Nhân Lực.

Bàn về bối cảnh lĩnh vực M&A hiện nay, việc các nước đổ nguồn vốn FDI vào Việt Nam sẽ thúc đẩy các thương vụ hợp tác mua bán, sáp nhập nở rộ nhanh chóng hơn. Điều này đòi hỏi các doanh nghiệp trong nước phải đi tắt đón đầu, chuẩn bị sẵn sàng và nâng cao năng lực để tìm kiếm những cơ hội hợp tác hấp dẫn. Lúc này, PGT Holdings sẽ là đơn vị hỗ trợ nhất quán các hoạt động từ trung gian kết nối bên mua và bên bán, cho đến hỗ trợ kinh doanh như DD, PMI trong nhân sự pháp lý, kế toán. Từ đó, PGT sẽ làm cầu nối các doanh nghiệp trong và ngoài nước thuận lợi đi đến bàn ký kết hợp tác phát triển bền vững.

PGT tự tin là doanh nghiệp M&A có thể giúp các doanh nghiệp thực hiện các chiến lược chuyên nghiệp, nhanh chóng và hiệu quả. Với nhiều kế hoạch M&A tiềm năng, PGT với lãnh đạo là CEO người Nhật Bản nhiều năm kinh nghiệm tại thị trường Việt Nam. Được biết, PGT đang ấp ủ nhiều kế hoạch M&A đầy triển vọng và sẽ bật mí trong tương lai 2022.

Kết thúc phiên giao dịch ngày 15/12/2021, cổ phiếu PGT Holdings giao dịch thành công 129,221 cổ phiếu (gấp đôi khối lượng ngày 14/12: 61,800 cổ phiếu) với giá 11.900 VNĐ.

Thách thức, khó khăn còn rất lớn khi Covid-19 có thể diễn biến phức tạp hơn, với các biến chủng mới vừa xuất hiện; kinh tế thế giới được dự báo hồi phục chưa vững chắc, không đồng đều, rủi ro và bất ổn tiếp tục gia tăng. PGT Holdings nhờ xác định được chiến lược kinh doanh phù hợp trong từng giai đoạn, PGT Holdings đang là doanh nghiệp có tiềm lực "dài hơi" để đón nhận những cơ hội trong năm 2022 sắp tới cũng như nỗi lực hoàn thiện những dự án còn lại của năm 2021. Vì vậy, PGT Holdings luôn là một doanh nghiệp tiềm năng các nhà đầu tư ko thể bỏ lỡ.