Đóng cửa phiên giao dịch ngày 22/2/2023, VN-Index giảm 27,95 điểm (2,58%) xuống 1.054,28 điểm, HNX-Index giảm 4,12 điểm (1,93%) về 209,96 điểm, UPCoM-Index giảm 0,74 điểm (0,94%) còn 77,45 điểm. Khối lượng giao dịch của VN-Index đạt 814 triệu đơn vị, với giá trị 12,7 ngàn tỷ; HNX-Index đạt 112,6 triệu đơn vị, với giá trị 1,8 ngàn tỷ.

IPO tại Việt Nam

Để nâng cao chất lượng các thương vụ IPO, đảm bảo tính lành mạnh của thị trường chứng khoán cũng như bảo vệ quyền lợi của nhà đầu tư, nước ta đã đưa ra những văn bản quy định đối với lĩnh vực này: Luật chứng khoán và Luật doanh nghiệp số 59/2020/QH14, kèm theo đó là hàng loạt văn bản liên quan đến quản lý công ty cổ phần.

Những văn bản ban hành đã siết chặt, tăng cường quản lý các điều kiện lên sàn chứng khoán của công ty nói chung, các loại hình doanh nghiệp khác nói riêng. Nó trở thành tấm màng lọc loại bớt các doanh nghiệp chưa đủ điều kiện tham gia vào thị trường chứng khoán tập trung, hạn chế tình trạng IPO ồ ạt kém chất lượng như trước đây.

Điều này giúp nâng cao chất lượng số cổ phiếu được đưa vào thị trường, giảm rủi ro cho người tham gia. Việc siết chặt các điều kiện IPO đã góp phần cải thiện, phát triển hơn thị trường chứng khoán Việt Nam, gần chạm được những tiêu chuẩn của thị trường chứng khoán quốc tế.

Chi tiết các điều kiện để lên sàn chứng khoán tại Việt Nam

Đối với doanh nghiệp, điều kiện để công ty lên sàn chứng khoán sẽ khó khăn hơn thời kỳ trước, nhưng điều đó không làm giảm sự hấp dẫn của sân chơi IPO. Sự kiểm soát chặt chẽ của những điều kiện kích thích doanh nghiệp tập trung vào phát triển, làm ăn chân chính, tầm nhìn lâu dài với triển vọng tốt hơn. Dù thế nào IPO vẫn là mục tiêu và đích đến mà nhiều doanh nghiệp muốn chinh phục.

Quy định của luật chứng khoán: Để tránh việc có quá nhiều công ty phát hành cổ phiếu niêm yết, đảm bảo duy trì tính an toàn của thị trường thì nhà nước đã phối hợp với những cơ quan chuyên môn có thẩm quyền để đưa ra những điều kiện nghiêm ngặt

Theo đó, để tổ chức có thể thực hiện IPO thành công, trước hết cần đảm bảo những điều kiện sau đây:

Vốn điều lệ của tổ chức tại thời điểm đăng ký tiến hành IPO phải từ 30 tỷ đồng trở lên – tính theo giá trị số sách kế toán. Giá trị vốn hóa đạt tối thiểu 30 tỷ đồng theo cách tính bình quân gia quyền giá cổ phiếu trong đợt chào bán.

Doanh nghiệp có tình hình hoạt động kinh doanh trong hai năm liên tục trước năm đăng ký IPO có lãi, không lỗ lũy kế, đồng thời đảm bảo tỷ lệ ROE tối thiểu 5%.

Doanh nghiệp đưa ra được phương án phát hành và phương án sử dụng vốn huy động được từ đợt chào bán, phương án này phải được thông qua trong đại hội cổ đông.

Có tối thiểu 15% số cổ phiếu có quyền biểu quyết của tổ chức phát hành được chào bán cho ít nhất 100 nhà đầu tư, không phải là cổ đông lớn hiện hữu. Đối với những tổ chức có vốn điều lệ trên 1000 tỷ đồng, tỷ lệ giảm còn 10%.

Trước khi thực hiện IPO, cổ đông lớn của công ty phải cam kết cùng nhau nắm giữ ít nhất 20% vốn điều lệ tối thiểu 1 năm kể từ ngày kết thúc IPO.

Doanh nghiệp không nằm trong những trường hợp bị truy cứu trách nhiệm hình sự hoặc vi phạm trật tự quản lý xã hội, bị kết án mà chưa xóa án tích. Người đại diện doanh nghiệp không bị xử lý vi phạm trong hai năm kể từ thời điểm đăng ký niêm yết

Doanh nghiệp phải hợp tác với công ty chứng khoán tư vấn hồ sơ đăng ký IPO, trừ trường hợp chính công ty chứng khoán là tổ chức phát hành. Đối với doanh nghiệp có vốn đầu tư nước ngoài cần chuyển thành công ty cổ phần trước khi đăng ký IPO.

Doanh nghiệp cam kết và phải tiến hành niêm yết/ đăng ký giao dịch cổ phiếu trên hệ thống giao dịch chứng khoán từ đầu cho đến khi kết thúc đợt chào bán.

Doanh nghiệp phải mở tài khoản phong tỏa nhận tiền mua cổ phiếu của đợt phát hành cổ phiếu IPO.

Doanh nghiệp mới trong lĩnh vực xây dựng, cơ sở hạ tầng phải: Là doanh nghiệp làm chủ đầu tư các công trình nằm trong đề án phát triển kinh tế xã hội của bộ ngành, các tỉnh thành phố trực thuộc trung ương. Dự án đầu tư được phê duyệt bởi các cấp có thẩm quyền.

Cần có tổ chức đứng ra bảo lãnh phát hành chứng khoán lần đầu ra công chúng.

Phải có ngân hàng giám sát việc sử dụng vốn huy động từ thực hiện IPO.

Lưu ý rằng thông tin về IPO phải được công bố ra công chúng thông qua các phương tiện truyền thông đại chúng, kể cả Internet.

Điều kiện để niêm yết trên sàn chứng khoán với cổ phiếu IPO có gì khác biệt?

So với việc phát hành những công cụ nợ yêu cầu nhiều hơn về việc đảm bảo đáp ứng những chỉ số an toàn kinh tế, chỉ số ROA, ROE đạt ngưỡng nhất định,… bên IPO không đi sâu vào vấn đề này. Quan trọng là doanh nghiệp phải chứng minh được năng lực tài chính của mình, ctrong dài hạn và thuyết phục nhà đầu tư tin vào sự tăng giá trị của cổ phiếu trong tương lai.

Vậy sau khi thực hiện IPO xong, nghĩa vụ của doanh nghiệp với nhà đầu tư chấm dứt?

Ngược lại, điều kiện để một công ty lên sàn chứng khoán yêu cầu doanh nghiệp niêm yết phải thực hiện hàng loạt các điều kiện cụ thể gồm:

Công bố bán thông báo phát hành trên một tờ báo điện tử hoặc báo tin liên tiếp ba số trong vòng bảy ngày, kể từ khi giấy chứng nhận đăng ký chào bán có hiệu lực.

Doanh nghiệp hoàn tất hồ sơ đăng ký niêm yết trong 30 ngày ngay khi đợt chào bán kết thúc.

Hội đồng quản trị doanh nghiệp niêm yết phải bổ nhiệm tối thiểu một người làm nhiệm vụ của người phụ trách quản trị công ty.

Công bố thông tin định kỳ gồm: Báo cáo tài chính đã kiểm toán, báo cáo tài chính trong sáu tháng đã được soát xét, báo cáo thường niên, báo cáo tình hình quản trị, nghị quyết đại hội cổ đông thường niên, …

Công bố các thông tin bất thường trong những sự kiện: Tài khoản ngân hàng của công ty bị phong tỏa theo yêu cầu của cơ quan có thẩm quyền đối với trường hợp phát hiện gian lận, vi phạm luật liên quan đến tài khoản thanh toán; Tạm dừng hoạt động kinh doanh, thu hồi giấy chứng nhận đăng ký kinh doanh; Ngày thực hiện quyền mua lại cổ phiếu của công ty; Quyết định tổ chức lại doanh nghiệp, giải thế hay sáp nhập; Quyết định thay đổi kế toán, bổ nhiệm người mới nội bộ;…

Công bố thông tin và thực hiện nghĩa vụ của một công ty đại chúng một cách minh bạch.

Thách thức đối với công ty muốn lên sàn chứng khoán

Có rất nhiều lợi ích mà việc phát hành cổ phiếu lần đầu ra công chúng mang lại cho tổ chức. Tuy nhiên, việc thắt chặt các điều kiện để doanh nghiệp lên sàn chứng khoán theo quy định hiện nay đã gây nhiều khó khăn, trở thành thách thức lớn đối với các doanh nghiệp muốn tham gia. Theo đó:

Tổ chức sẽ đối mặt với việc bị lộ bí mật tài chính, các kế hoạch và chiến lược phải được công bố công khai cho nhà đầu tư tham khảo. Điều này có thể gây một số thiệt hại nếu bị kẻ xấu lợi dụng trục lợi, đặc biệt là đối thủ cạnh tranh.

Tổ chức buộc phải thanh toán những chi phí gồm phí đăng ký mở tài khoản lưu ký chứng khoán, phí quản lý đối với công ty đại chúng. Ngoài ra, trong quá trình xây dựng kế hoạch thực hiện IPO, doanh nghiệp phải tốn phí nghiên cứu thị trường, phí quảng bá, phí bảo lãnh,….

Các hoạt động quan trọng như đại hội cổ đông sẽ được kiểm soát chặt chẽ hơn. Thay vì những sự kiện như bổ nhiệm, bãi nhiệm, thay thế thành viên hội đồng đối với công ty tư nhân sẽ thực hiện bởi hội đồng quản trị, thì giờ đây phải tổ chức hội đồng cổ đông bất thường. Hầu như những vấn đề có tính quan trọng sẽ theo trình tự, thủ tục thông qua rườm rà thiếu linh hoạt, mất thời gian hơn.

Công ty đại chúng luôn chịu sự giám sát của ủy ban chứng khoán nhà nước nên quyền chủ động của tổ chức bị hạn chế trong một số lĩnh vực.

Công ty sẽ gặp tình trạng khó kiểm soát khi có quá nhiều cổ đông mới, điều này gia tăng nguy cơ kiện tụng nếu phát sinh tranh chấp giữa các cổ đông.

Đối với nhà đầu tư liệu có thách thức gì với thị trường IPO không?

Bởi vì cổ phiếu IPO thường có xu hướng giá ban đầu thấp hơn giá trị thực tế nên nhiều người mạnh tay mua liền số lượng lớn. Bạn không nên vội vã đăng ký mua cổ phiếu IPO khi chưa nắm được những thông tin quan trọng. Bởi thực tế có một số thương vụ IPO tại Việt Nam diễn ra không mấy tốt đẹp, cổ phiếu rớt giá sau vài phiên giao dịch làm nhiều nhà đầu tư bị lỗ nặng.

Hãy kiên nhẫn, dành thời gian nghiên cứu các dữ liệu từ những báo cáo của tổ chức, phân tích rồi mới đưa ra quyết định đúng đắn. Mặc dù IPO là cơ hội để nhà đầu tư trở thành người giàu có, nhưng nếu bạn mua phải cổ phiếu của tổ chức thiếu minh bạch, còn non trẻ trong chiến lược và tình hình hoạt động không tốt thì kết quả mang lại sẽ gây thất vọng.

Nhắc tới doanh nghiệp Việt, PGT Holdings ( Mã chứng khoán HNX: PGT) công bố tới các nhà đầu tư thông tin tăng vốn cho công ty con Vĩnh Đại Phát để chuẩn bị IPO trong năm 2023.

Vĩnh Đại Phát được biết đến là công ty con của PGT Holdings vào năm 2016 với lĩnh vực kinh doanh chính là cung ứng nguồn lao động chất lượng cao trong nước. Với kinh nghiệm thực tế trong việc cung cấp dịch vụ phái cử và cho thuê lao động, cung cấp các nghiệp vụ văn phòng như nhân sự, kế toán và phiên dịch cho các công ty trong Tập đoàn PGT Holdings, và các nghiệp vụ kinh doanh. Tận dụng những kinh nghiệm đó, Vĩnh Đại Phát hi vọng phát triển một công ty địa phương Việt Nam với tư cách là đối tác nguồn nhân lực tại Việt Nam cho những doanh nhân của doanh nghiệp Nhật Bản.

Bên cạnh đó, Vĩnh Đại Phát đã hoàn tất thu mua công ty Mỹ phẩm - Công ty chuyên về mảng chăm sóc và làm đẹp, mỹ phẩm trong năm 2021.

Vì thế đầu tư vào cổ phiếu của PGT Holdings nói chung và Vĩnh Đại Phát nói riêng chính là đầu tư cho sự tăng trưởng. Nguồn tài sản dự phòng đầy tiềm năng của các nhà đầu tư "khôn ngoan".

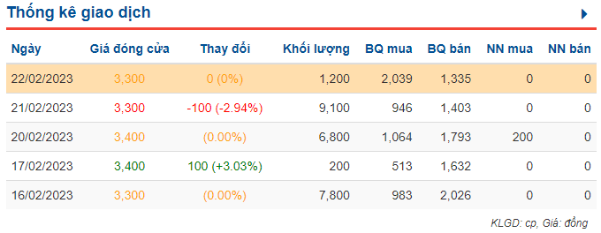

Thống kê giao dịch của mã PGT trên sàn HNX.

Khép lại phiên giao dịch ngày 22/2/2023, mã PGT đóng cửa với mức giá 3,300 VNĐ./