Thanh khoản thị trường ghi nhận với khối lượng giao dịch khớp lệnh của VN-Index đạt hơn 580 triệu cổ phiếu, tương đương giá trị đạt hơn 13,4 ngàn tỷ đồng; HNX-Index đạt hơn 42,2 triệu cổ phiếu, tương đương giá trị hơn 736 tỷ đồng.

Margin toàn thị trường lập kỷ lục mới

Theo thống kê cho thấy, tính đến thời điểm cuối tháng 9/2024, dư nợ margin trên 70 công ty chứng khoán theo dõi ước tính hơn 235,000 tỷ đồng, con số này tăng mạnh so với 227 nghìn tỷ đồng so với thời điểm cuối quý 2/2024 và cũng là kỷ lục cho vay margin trên thị trường chứng khoán Việt Nam.

Trong quý III, tổng giá trị giao dịch bình quân trên ba sàn giảm 26,5% so với quý II, đạt 18,561 tỷ đồng/phiên. Giới phân tích cho rằng, việc margin tăng cao không đáng lo ngại trong giai đoạn này do dòng vốn margin chủ yếu tập trung vào nhóm ngân hàng và thực phẩm, chiếm khoảng 55-60%, thay vì nhóm bất động sản như giai đoạn 2022, giúp ổn định thị trường.

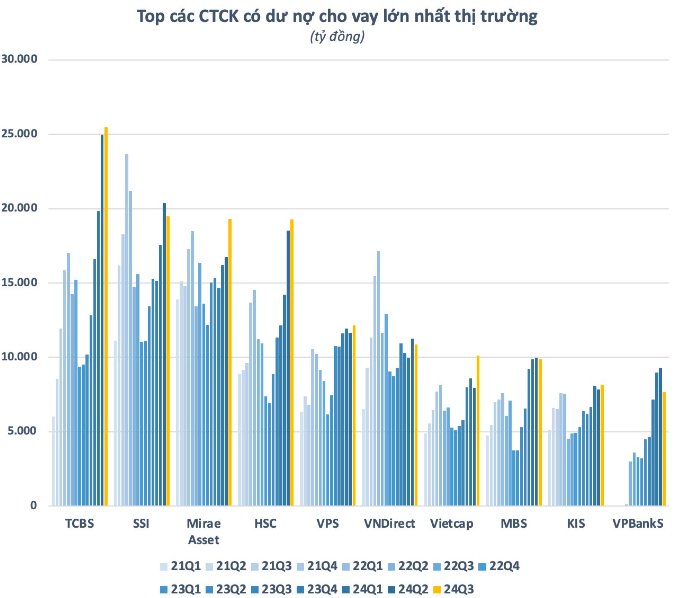

Hầu hết các công ty chứng khoán lớn đều ghi nhận cho vay margin tăng.

Đơn cử như tại TCBS, dư nợ margin cuối kỳ đạt 25,483 tỷ đồng tăng 790 tỷ so với thời điểm cuối quý 2/2024.

Công ty Chứng khoán TP. HCM (HSC),dư nợ margin của HSC tăng 4% trong quý III/2024, lên 19,286 tỷ đồng. So với đầu năm, dư nợ margin của HSC tăng tới gần 59%.

Chứng khoán Mirae Asset có dư nợ margin tăng mạnh nhất nhì thị trường, từ 16,746 tỷ đồng cuối quý 2 lên 19,291 tỷ đồng cuối quý 3.

Chứng khoán Vietcap cũng đẩy mạnh cho vay tăng từ 7,900 tỷ đồng lên 10,111 tỷ đồng. Nhiều công ty chứng khoán lớn khác cũng tăng cho vay margin như: VPS, Yuanta, VIX, Chứng khoán Rồng Việt, KIS, FPTS, VCBS, DNSE, SHS, Kafi. Dư nợ cho vay margin còn ghi nhận đột biến ở Chứng khoán LPBank từ 504 tỷ đồng quý 2 lên 3,004 tỷ đồng cuối quý 3.

Mặc dù cho vay margin tăng tuy nhiên tỷ lệ dư nợ margin/vốn chủ sở hữu ở các công ty chứng khoán trên vẫn ở ngưỡng an toàn, dưới 2 lần. Tại TCBS, dư nợ margin/vốn chủ sở hữu 0,99 lần. Tỷ lệ này ở Vietcap là 1,16 lần; LPBankS là 0,76 lần; VPS 1,15 lần; VIX tỷ lệ cho vay quá thấp dưới ngưỡng quy định đạt 0,26 lần. Trong khi đó Mirae Asset vượt tỷ lệ là 2,05 lần, HSC 1,9 lần.

Ở chiều ngược lại, dư nợ margin của Công ty Chứng khoán SSI giảm 2,8% trong quý vừa qua, cùng với đó là Công ty Chứng khoán VNDIRECT giảm 4,6%, Công ty Chứng khoán BIDV (BSC) giảm 1,6%, Công ty Chứng khoán MAYBANK giảm 4,4%. Đáng chú ý nhất là Công ty Chứng khoán VPBank (VPBankS) giảm mạnh 16,3% sau thời gian tăng trưởng khá "nóng".

Điều này cho thấy dư địa đẩy mạnh nghiệp vụ cho vay margin vẫn còn khá nhiều nếu chỉ xét trên quy mô vốn chủ sở hữu. Tuy nhiên, việc đáp ứng tỷ lệ dư nợ margin/tổng vốn chủ sở hữu chỉ là điều kiện cần và điều kiện đủ để công ty chứng khoán có thể đẩy mạnh mảng cho vay margin đó là phải còn nguồn để cho vay.

Theo báo cáo tài chính, nguồn vốn chủ của công ty chứng khoán cũng được phân bổ khá nhiều vào các mảng kinh doanh khác, trong đó có hoạt động Tự doanh như cổ phiếu, trái phiếu, giấy tờ có giá…

Đáng lưu ý, không phải đến bây giờ mà từ những quý trước đó, margin liên tiếp lập kỷ lục. Theo các chuyên gia cho rằng đây không phải là điều đáng lo ngại cho thị trường. Margin thậm chí còn lên cao nữa chứ không chỉ ở mức hiện tại.

Tăng trưởng dư nợ cho vay ký quỹ phần nào cho thấy sự quan tâm trở lại của nhà đầu tư với thị trường chứng khoán Việt Nam. Đây có thể là tín hiệu tích cực giúp VN-Index tiếp tục tăng trưởng.

Bên cạnh đó, Bộ Tài chính vừa ban hành thông tư sửa đổi, bổ sung một số điều về giao dịch, bù trừ và thanh toán, công bố thông tin trên thị trường chứng khoán. Nhà đầu tư nước ngoài mua cổ phiếu không yêu cầu có đủ tiền (non pre-funding) khi đặt lệnh như trước đây (có hiệu lực thi hành từ ngày 2/11). Đánh dấu một nút thắt quan trọng trong quá trình nâng hạng thị trường được gỡ bỏ.

Theo đó, nhà đầu tư tổ chức nước ngoài được đặt lệnh mua cổ phiếu không yêu cầu đủ tiền. Công ty chứng khoán thực hiện đánh giá rủi ro thanh toán của nhóm nhà đầu tư này để xác định mức tiền phải có khi đặt lệnh mua cổ phiếu theo thỏa thuận giữa 2 bên. Đây là một bước tiến quan trọng trong tiến trình nâng hạng thị trường chứng khoán Việt Nam.

Quay trở lại với cơ hội đầu tư, mã PGT trên sàn HNX của PGT Holdings là 1 gợi ý đầy tiềm năng cho các nhà đầu tư.

PGT Holdings (HNX: PGT) là doanh nghiệp kinh doanh đa ngành trong nhiều lĩnh vực với các công ty con trong nước và quốc tế (Myanmar, Nhật Bản). Tuy phát triển đa dạng ngành nghề nhưng hiện tại PGT đang tập trung vào lĩnh vực chủ chốt M&A và cung ứng nguồn lao động. Đây là hai lĩnh vực cần thiết khi các nhà đầu tư nước ngoài đẩy mạnh đầu tư, chuyển dịch nhà máy sản xuất vào Việt Nam.

Về lĩnh vực M&A, việc các nước đổ nguồn vốn FDI vào Việt Nam sẽ thúc đẩy các thương vụ hợp tác mua bán, sáp nhập nở rộ nhanh chóng hơn. Điều này đòi hỏi các doanh nghiệp trong nước phải đi tắt đón đầu, chuẩn bị sẵn sàng và nâng cao năng lực để tìm kiếm những cơ hội hợp tác hấp dẫn. Lúc này, PGT Holdings sẽ là đơn vị hỗ trợ nhất quán các hoạt động từ trung gian kết nối bên mua và bên bán, cho đến hỗ trợ kinh doanh như DD, PMI trong nhân sự pháp lý, kế toán. Từ đó, PGT sẽ làm cầu nối các doanh nghiệp trong và ngoài nước thuận lợi đi đến bàn ký kết hợp tác phát triển bền vững.

Nhờ xác định được chiến lược kinh doanh phù hợp trong từng giai đoạn, PGT Holdings đang là doanh nghiệp có tiềm lực "dài hơi" để đón nhận những cơ hội cũng như thách thức không ngừng trong bối cảnh hội nhập hiện nay.

Khép lại phiên giao dịch ngày 21/10/2024, mã PGT đóng cửa với mức giá 4,400 VNĐ./