Trái phiếu chậm đáo hạn

Tính từ đầu năm đến ngày 14/6, ước tính tổng giá trị trái phiếu doanh nghiệp chậm trả gốc, lãi ở mức 61 nghìn tỷ, chiếm 5,7% giá trị trái phiếu doanh nghiệp đang lưu hành. Trong đó bao gồm 9,3 nghìn tỷ trái phiếu doanh nghiệp đã đáo hạn không trả được gốc, còn lại là 51,8 nghìn tỷ trái phiếu chưa đến hạn nhưng chậm thanh toán lãi.

Lượng trái phiếu chậm trả bắt đầu tăng cao đột biến từ tháng 3 đến nay và vẫn chưa có xu hướng chậm lại.

Xét về cơ cấu các ngành, bất động sản chiếm tỷ trọng lớn nhất với 71% tổng giá trị trái phiếu doanh nghiệp chậm trả nợ, ghi nhận mức 42,4 nghìn tỷ. Nhóm tài chính bao gồm các tổ chức tín dụng và kinh doanh chứng khoán không ghi nhận lô trái phiếu nào chậm trả.

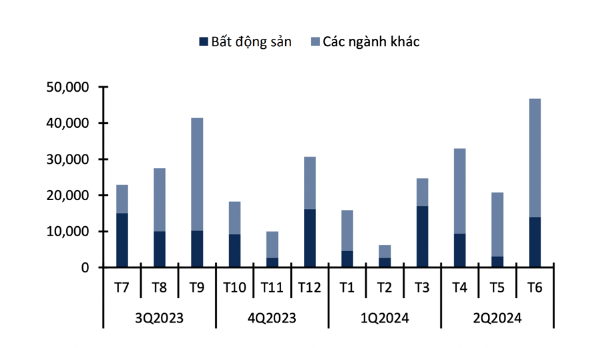

Dự tính sẽ có khoảng 150,6 nghìn tỷ đồng trái phiếu doanh nghiệp đáo hạn vào nửa cuối năm 2023. Trong đó, lượng trái phiếu đáo hạn tập trung vào quý 3 với 91,8 nghìn tỷ, tăng 26% so với quý liền trước. Áp lực đáo hạn sau đó hạ nhiệt trong vòng 2 tháng trước khi tăng mạnh trở lại lên mức 30,6 nghìn tỷ vào tháng cuối năm 2023.

Nhóm bất động sản tiếp tục chiếm tỷ trọng lớn nhất, đạt 63,3 nghìn tỷ đồng và chiếm 42% tổng giá trị đáo hạn trong 6 tháng cuối năm.

Tổng hợp thông tin từ HNX, ước tính có khoảng 13 doanh nghiệp phi ngân hàng có giá trị trái phiếu đáo hạn trên 3 nghìn tỷ trong nửa cuối năm 2023. Điểm đáng chú ý là trong số những doanh nghiệp trên có đến 12 doanh nghiệp bất động sản và 11 doanh nghiệp chưa niêm yết, cho thấy rủi ro gia tăng trong giai đoạn này.

Trong đó, Tập đoàn An Đông thuộc Vạn Thịnh Phát dẫn đầu giá trị trái phiếu đáo hạn với gần 15 nghìn tỷ. Do đây là những lô trái phiếu liên quan đến vi phạm đã bị phát hiện vào năm ngoái của ban lãnh đạo công ty nên rủi ro được đánh giá là rất cao. Nhìn chung, với triển vọng kinh doanh không mấy khả quan của ngành bất động sản nói chung, các doanh nghiệp này sẽ khó có thể hoàn thành nghĩa vụ đáo hạn trong thời gian tới.

Thị trường chứng khoán có bị tác động

Nhìn chung, các vấn đề của thị trường trái phiếu trong năm nay do nhà đầu tư đã có sự chuẩn bị từ trước, các tác động về mặt tâm lý được giảm thiểu tối đa và sẽ không gây ra các cú shock như trong năm 2022.

Trên thực tế, một số sự kiện chậm trả lãi và gốc đã diễn ra từ cuối 2022 đến nay với quy mô không nhỏ nhưng tác động lên thị trường chung là không đáng kể.

Bên cạnh đó, một số yếu tố hỗ trợ khác cũng đã xuất hiện và tác động tích cực lên thị trường trái phiếu doanh nghiệp nói chung và ngành bất động sản nói riêng như: i) doanh nghiệp dễ đàm phán với trái chủ hơn nhờ các biện pháp hỗ trợ của Chính phủ; ii) Các chính sách hỗ trợ thị trường Trái phiếu doanh nghiệp được ban hành ở Nghị định 08 và thông tư 02,03; iii) Mặt bằng lãi suất giảm (dù có độ trễ), giúp phần nào giảm áp lực trả lãi vay từ đó hỗ trợ phục hồi hoạt động sản xuất kinh doanh cho các doanh nghiệp.

Dù hiện tại chưa nhìn thấy rủi ro xuất hiện 1 cú shock lớn nào ở thị trường trái phiếu doanh nghiệp có thể tác động mạnh đến hoạt động của hệ thống ngân hàng, sự ổn định vĩ mô, cũng như thị trường chứng khoán (tương tự sự kiện Vạn Thịnh Phát – SCB).

Tuy nhiên, với quy mô đáo hạn lớn và việc mất khả năng thanh toán đang dần được bộc lộ rõ nét, nợ xấu ngân hàng được dự báo tiếp tục gia tăng, gây áp lực lên chi phí dự phòng, lợi nhuận ngành ngân hàng, mặt bằng lãi suất cho vay và qua đó tác động tiêu cực kiềm hãm đà hồi phục của thị trường chứng khoán.

Chi phí lãi vay của các doanh nghiệp niêm yết khi tăng mạnh ở mức 37% trong quý 1, từ đó kéo theo kết quả kinh doanh kém khả quan, đặc biệt ở các doanh nghiệp bất động sản khi lợi nhuận quý 1/2023 giảm 24% nếu loại trừ đột biến ở VIC, VHM.

Từ sau sự kiện Tân Hoàng Minh, Vạn Thịnh Phát diễn ra vào tháng 4 và tháng 9 năm 2022 kéo theo sự suy sụp của thị trường chứng khoán, yếu tố này tiếp tục tác động tiêu cực lên tâm lý nhà đầu tư trong nước, đặc biệt trong bối cảnh cao điểm đáo hạn trái phiếu doanh nghiệp diễn ra từ tháng 6 - tháng 9 năm nay.

Quay trở lại TTCK, chốt phiên giao dịch ngày 14/7, VN-Index tăng 2,98 điểm lên 1168,4 điểm. Khối lượng giao dịch đạt hơn 1,04 tỷ cổ phiếu, tương ứng hơn 20,878 tỷ đồng. Toàn sàn có 220 mã tăng giá, 192 mã giảm giá và 89 mã đứng giá.

HNX-Index tăng 0,22 điểm lên 230,19 điểm. Khối lượng giao dịch đạt hơn 109,4 triệu cổ phiếu, tương ứng hơn 1,636 tỷ đồng. Toàn sàn có 83 mã tăng giá, 83 mã giảm giá và 71 mã đứng giá.

UPCOM-Index tăng 0,08 điểm lên 86,29 điểm. Khối lượng giao dịch đạt hơn 87,9 triệu cổ phiếu, tương ứng hơn 915,6 tỷ đồng. Toàn sàn có 191 mã tăng giá, 120 mã giảm giá, 128 mã đứng giá.

Thanh khoản toàn thị trường ghi nhận đạt hơn 23,429 tỷ đồng, tương đương gần 1 tỷ USD.

Về diễn biến khối ngoại, nhà đầu tư nước ngoài mua ròng hơn 300 tỷ đồng trên HOSE và hơn 11 tỷ đồng trên UPCOM, trong khi chỉ mua ròng hơn 34 tỷ đồng trên HNX.

Khép lại phiên giao dịch ngày 14/7/2023, mã PGT đóng cửa với mức 3,800 VNĐ./