Thực trạng Công nghệ tài chính của các nước trong khối ASEAN

Ngành công nghiệp fintech ở Đông Nam Á (ASEAN) tiếp tục có tốc độ phát triển vượt bậc so với các khu vực khác trên thế giới. Trong hai năm qua, do hạn chế của những đợt giãn cách bởi dịch COVID-19, thị trường fintech toàn cầu đã nhanh chóng phát triển và là mảnh đất màu mỡ cho các nhà đầu tư cả trong nước và nước ngoài.

Theo báo cáo "Công nghệ tài chính trong ASEAN 2021" do ngân hàng UOB, công ty kế toán PwC Singapore và Hiệp hội Fintech Singapore (SFA) công bố, các nguồn tài trợ cho những công ty khởi nghiệp (startup) về fintech trong khu vực Đông Nam Á đã tăng hơn gấp 3 lần, đạt mức kỷ lục 3,5 tỷ USD trong giai đoạn tháng 1-9/2021, so với con số khoảng 1,1 tỷ USD cả năm 2020.

Trong đó, Singapore có tổng nguồn tiền tài trợ cho lĩnh vực fintech lớn nhất ở Đông Nam Á. Tuy nhiên, các quốc gia khác trong khu vực cũng đang bắt kịp, đặc biệt là các cơ quan quản lý cũng đang thúc đẩy việc triển khai fintech. Các giải pháp fintech phổ biến nhất trong khu vực bao gồm thanh toán số, ví số cũng như các dịch vụ tài chính số.

Các ngân hàng trong khu vực cũng đã bắt đầu áp dụng nhiều giải pháp fintech hơn trong các sản phẩm và dịch vụ của họ để nâng cao khả năng cạnh tranh và đáp ứng nhu cầu của người dùng. Sự gia tăng của các ngân hàng kỹ thuật số trong khu vực cũng là một động lực khác thúc đẩy ngành công nghiệp fintech.

Fintech còn hứa hẹn giúp người dân không sử dụng ngân hàng, vốn chiếm khoảng 50% dân số ở khu vực Đông Nam Á, được tiếp cận các dịch vụ tài chính. Indonesia và Phillippines đã và đang tăng cường các dịch vụ fintech mới để hỗ trợ người dùng, trong khi đó Việt Nam cũng đang đẩy mạnh phát triển fintech một cách toàn diện.

Tại thị trường Việt Nam

Điều thú vị là thị trường fintech Việt Nam hiện đang có tốc độ tăng trưởng nhanh thứ hai trong khu vực, sau Singapore. Theo các nhà phân tích từ Tập đoàn Robocash, thị trường fintech Việt Nam dự kiến sẽ đạt 18 tỷ USD vào năm 2024 với mức độ cạnh tranh cao.

Các nhà phân tích cho biết 93% các khoản đầu tư mạo hiểm trong nước đều hướng vào phân khúc ví điện tử và tiền điện tử. Kể từ năm 2016, tổng số công ty fintech tại Việt Nam tăng 84,5%. Tuy nhiên, số lượng doanh nghiệp (DN) khởi nghiệp mới được thành lập mỗi năm giảm từ 11 DN xuống còn 2 DN.

Lượng giao dịch tăng 152,8% kể từ năm 2016, với 29,5 triệu người dùng fintech mới. Trên thực tế, sự gia tăng số lượng người dùng fintech có nghĩa là người Việt Nam sử dụng ít nhất một dịch vụ fintech mỗi giây. Các nhà phân tích cũng chỉ ra rằng nhu cầu về các dịch vụ kỹ thuật số (giao dịch, thanh toán và ví) của người dân Việt Nam là đáng chú ý.

Theo thống kê của We Are Social, dân số Việt Nam tính đến năm 2021 khoảng 97,95 triệu người, trong đó 70,3% dân số tiếp cận với Internet. Số lượng thuê bao di động đạt 154 triệu, trong đó có 64% sử dụng Internet di động (3G/4G). Dân số trẻ, tỉ lệ sử dụng di động và tiếp cận Internet cao, thường xuyên dùng smartphone để đáp ứng các nhu cầu thiết yếu hằng ngày như mua sắm (68,5%), tài chính ngân hàng (40,1%), giải trí và xem video (83,4%). Các khách hàng trẻ này chính là nguồn lực thúc đẩy cho kinh tế số, ngân hàng số và fintech phát triển.

Thị trường fintech Việt Nam được đánh giá là còn non trẻ và đầy triển vọng, với mức định giá thị trường đã tăng từ 0,7 USD lên 4,5 tỷ USD kể từ năm 2016.

Một trong những yếu tố rất quan trọng tác động đến sự phát triển của fintech tại Việt Nam là tác động từ phía chính sách của Chính phủ trong ứng dụng công nghệ trong lĩnh vực tài chính để thúc đẩy thanh toán không dùng tiền mặt, chính phủ điện tử (thanh toán dịch vụ công) và đặc biệt là thực hiện chiến lược tài chính toàn diện với mục tiêu 80% người trưởng thành có tài khoản ngân hàng vào năm 2025.

Chính phủ đã đẩy mạnh việc phát triển thanh toán không dùng tiền mặt cho các dịch vụ công. Điều này đã có tác động rất tích cực đến toàn xã hội và thúc đẩy thanh toán bùng nổ, là cơ hội phát triển của fintech

Cơ hội và thách thức của công nghệ tài chính đối với thúc đẩy tài chính toàn diện ở Việt Nam

Theo Bảng xếp hạng trung tâm Fintech toàn cầu năm 2021, điểm Fintech của Việt Nam xếp hạng 70 thế giới, trong đó TP. Hồ Chí Minh và TP. Hà Nội xếp lần lượt thứ 28 và 33 trong khu vực châu Á - Thái Bình Dương. Hiện nay, ở Việt Nam đã có 48 công ty Fintech và 48% công ty tham gia vào hoạt động thanh toán, cung cấp cho khách hàng và các nhà bán lẻ các dịch vụ thanh toán trực tuyến hoặc các giải pháp thanh toán kỹ thuật số. Số lượng các công ty Fintech tham gia cung ứng dịch vụ trên thị trường Việt Nam đã tăng hơn 2 lần, từ con số khoảng 40 công ty cuối năm 2016 lên tới gần 100 công ty ở thời điểm hiện tại, trải rộng trên nhiều lĩnh vực khác nhau.

Các lĩnh vực hoạt động của Fintech tại Việt Nam gồm: Thanh toán với các công cụ như Moca, Payoo, VinaPay, Momo... hoặc cung ứng giải pháp thanh toán kỹ thuật số POS/mPOS4 như Hottab, SoftPay; Gọi vốn, các công ty cung cấp nền tảng gọi vốn như FundStart, Comicola, Betado hay FirstSetp...; Cho vay trực tuyến như LoanVi, Timal; Quản lý tài chính cá nhân như BankGo, Moneylover, Mobivi; (v) Quản lý dữ liệu như Trusting, Social, Circle Bii; Chuyển tiền như Matchmovie, Cash2v; Blockchain như Bitcoin Vietnam, VBTC Bitcoin.

Không chỉ các startup Fintech mới vào cuộc, mà nhiều ngân hàng thương mại cũng đã và đang dần chuyển đổi, vận hành hệ thống ngân hàng số trên nền tảng công nghệ hiện đại như: BIDV, Vietinbank, VPBank, TPBank… nhằm đáp ứng yêu cầu phục vụ khách hàng nhanh chóng, thông suốt. Tuy nhiên, so với một số quốc gia trong khu vực, số lượng các công ty Fintech tại Việt Nam còn khá ít (Singapore có hơn 300 công ty, Thái Lan có 208 công ty)..

Tuy nhiên, quá trình ứng dụng Fintech trong triển khai tài chính toàn diện ở Việt Nam hiện nay vẫn khá nhiều thách thức như: Nhận thức về Fintech của người dân còn hạn chế, bị cạnh tranh bởi chính những đối thủ có tiềm năng, nền tảng lớn; Hành lang pháp lý còn thiếu, hạ tầng công nghệ vùng sâu vùng xa chưa được phát triển… cũng là những rào cản đối với Fintech. Sự thuận tiện cũng khiến Fintech đối mặt với nhiều rủi ro về an toàn thông tin do phát triển nhanh, phát triển nóng, nên việc đảm bảo hạ tầng, vận hành và an toàn thông tin dễ bị bỏ ngỏ.

Chưa kể, đa số công ty Fintech ở Việt Nam chủ yếu đang ở giai đoạn phát triển sơ khai nên quy mô còn khiêm tốn. Báo cáo khảo sát của Ngân hàng Nhà nước năm 2021 cho thấy, phần lớn các công ty Fintech tại Việt Nam là các công ty mới được thành lập, quy mô nhỏ. Cụ thể, 47% đang trong giai đoạn khởi động kinh doanh chưa đạt điểm hòa vốn; 28% đang trong giai đoạn ra mắt sản phẩm khả thi tối thiểu và có doanh thu bán hàng trong sáu tháng gần nhất tính đến thời điểm khảo sát; 13% đang trong giai đoạn phát triển mô hình kinh doanh; 9% đã đạt được lợi nhuận; 3% đang trong giai đoạn chứng minh ý tưởng và chưa có doanh thu…

Sự kết nối giữa các chủ thể như: cơ quan quản lý, các định chế tài chính, doanh nghiệp Fintech và các doanh nghiệp tham gia vào hoạt động Fintech chưa thực sự gắn kết chặt chẽ. Ý thức người tiêu dùng sản phẩm Fintech cũng còn hạn chế cả về thói quen và hiểu biết, điều này ảnh hưởng trực tiếp đến khách hàng cũng như các tổ chức tài chính…

Đề xuất, khuyến nghị

Để phát triển Fintech góp phần thúc đẩy tài chính toàn diện, thời gian tới Việt Nam cần tập trung thực hiện những nội dung:

Thứ nhất, tiếp tục hoàn thiện khung pháp lý nhằm phát triển Fintech. Theo đó, cần thiết lập các quy tắc và quy định cho hệ sinh thái Fintech; tập trung xây dựng hành lang pháp lý về hoạt động cung cấp dịch vụ/sản phẩm Fintech; quy định các tiêu chuẩn của danh mục sản phẩm và dịch vụ để các công ty Fintech hoạt động minh bạch, bao gồm các hoạt động tín dụng; tiết kiệm; các dịch vụ thanh toán, chuyển tiền trực tuyến; đầu tư, bảo hiểm, tư vấn tài chính; phân tích dữ liệu… Bên cạnh đó, xây dựng chiến lược phát triển, chính sách phát triển, tầm nhìn phát triển Fintech gắn với phát triển hệ thống tài chính - ngân hàng và với định hướng phát triển tài chính toàn diện.

Thứ hai, tăng cường, hợp tác giữa Fintech và ngân hàng để tạo ra giá trị gia tăng cho khách hàng. Việc hợp tác giữa Fintech và ngân hàng được coi là tiền đề cho việc nâng cao tiếp cận dịch vụ tài chính - ngân hàng cho người sử dụng tại Việt Nam.

Thứ ba, xây dựng hệ thống cơ sở hạ tầng tài chính bền vững, tạo điều kiện phát triển đa dạng sản phẩm, dịch vụ, kênh phân phối hiện đại. Để làm được điều đó, cần phải nâng cấp hạ tầng công nghệ tương thích với nền tảng khoa học kỹ thuật hiện đại; đồng thời, có chính sách đào tạo nâng cao chất lượng nhân sự có khả năng vận hành và làm chủ hệ điều hành, cơ sở dữ liệu ngày càng phức tạp cũng như đảm bảo an ninh, an toàn trong quá trình hoạt động. Bên cạnh đó, cần nhấn mạnh đến vai trò của công nghệ hiện đại và đổi mới sáng tạo trong lĩnh vực tài chính trong việc thúc đẩy sự phát triển các kênh phân phối mới dựa trên nền tảng công nghệ hiện đại như: Ngân hàng điện tử, ngân hàng di động, ngân hàng đại lý để cung ứng dịch vụ/sản phẩm ngân hàng thông qua internet, điện thoại di động, thông qua việc cộng tác với các đại lý bán lẻ phi ngân hàng.

Thứ tư, tăng cường đào tạo kỹ năng và năng lực tài chính cho người dân để họ có thể tiếp cận và sử dụng có trách nhiệm các dịch vụ tài chính, quản lý tốt hơn tình hình tài chính. Đồng thời, Chính phủ cần chỉ đạo và có chính sách triển khai các chương trình hành động về giáo dục tài chính tiếp cận các đối tượng khác nhau như: Trường học, chiến dịch nâng cao hiểu biết tài chính cho người dân… Đẩy mạnh tuyên truyền và giáo dục tài chính góp phần thay đổi nhận thức của người dân về nhằm nâng cao hiểu biết cũng như kỹ năng tài chính của người dân, từ đó họ mới có thể hiểu và sử dụng các dịch vụ được cung cấp.

Nhắc tới doanh nghiệp Việt Nam, PGT Holdings với mã cổ phiếu PGT trên sàn HNX đang bắt nhịp xu hướng Fintech như hiện nay.

Tại thị trường nước ngoài, PGT đẩy mạnh hoạt động tài chính vi mô và đầu tư tại công ty con Công Ty TNHH Tài chính vi mô BMF ở Myanmar

BMF sẽ tiếp tục thực hiện việc tăng vốn bằng hình thức huy động vốn góp hoặc vốn vay thông qua sự bảo lãnh của PGT Holdings. Mục đích chính nhằm tăng thêm lượng tiền để cung ứng cho hoạt động kinh doanh của BMF ở mức vốn tối đa không quá 5 triệu USD như đã đăng ký hoặc thực hiện việc ký kết hợp đồng hợp tác kinh doanh với các đối tác tiềm năng trong và ngoài nước.

PGT Holdings đang từng bước tiến hành đầu tư vào công nghệ thanh toán ví điện tử của Công ty TNHH Global Fintech tại Myanmar. Việc đầu tư này nhằm mục đích bổ trợ cho BMF có thể thuận tiện hơn trong việc giải ngân và thu hồi các khoản vay, đồng thời nâng tầm BMF trở thành công ty cho vay tài chính công nghệ.

Ông Kakazu Shogo – Tổng Giám Đốc công ty nhận định: "Việc mua lại phần còn lại và tái cơ cấu BMF nhằm: Thị trường cho vay tài chính của Myanmar rất giống Việt Nam vào 10 năm trước và đang có rất nhiều cơ hội tiềm năng. Hiện tại thành phố lớn của Myanmar là Yangon đã giới hạn việc cấp giấy phép tài chính.

Từ đó, nâng cao giá trị doanh nghiệp của BMF. Đồng thời, có thể thực hiện quyền kinh doanh chính của PGT là mua bán Công ty thông qua Công ty BMF. Ngoài ra, hiện tại Công ty cũng có nhiều đối tác tiềm năng mong muốn cùng PGT Holdings hợp tác trong lĩnh vực này." Với sự tăng trưởng ổn định dần đều qua các năm và được đầu tư bài bản, BMF được kỳ vọng sẽ có những bước phát triển nhảy vọt trong năm 2022.

Tại thị trường trong nước_Việt Nam, PGT Holdings hợp tác cùng IT-Communications Việt Nam.

Cụ thể, Công ty cổ phần PGT HOLDINGS ký kết thành công hợp đồng với CÔNG TY TNHH IT-Communications Việt Nam và chính thức trở thành thành đối tác chiến lược quan trọng về các giải pháp làm việc từ xa.

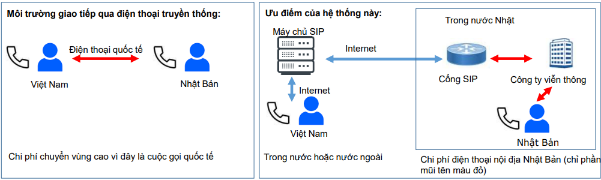

IT-Communications Việt Nam, với tư cách là một doanh nghiệp tổng đài, không đơn thuần chỉ là cung cấp thông tin đến với khách hàng mà chúng tôi còn là đơn vị cung cấp hệ thống call center đa kênh, tích hợp nhiều kênh khác nhau tạo thành một màn hình và một hệ thống. Cụ thể Cyber-Telephony là hệ thống Call center chuyên biệt, giúp hỗ trợ khách hàng làm việc từ xa và đạt được hiệu quả cao nhất.

Trong sự hợp tác này, bằng cách cung cấp Cyber-Telephony của IT-Communications Việt Nam cho các công ty, doanh nghiệp tại Việt Nam, sẽ tiên phong trong việc khai thác kinh doanh tại Nhật Bản cũng như phát triển hiệu quả dịch vụ chăm sóc khách hàng và thực hiện các công việc hỗ trợ.

PGT Holdings đang từng bước bổ sung; hoàn thiện vào chuỗi giá trị chiến lược đầu tư, từng bước phát triển hệ sinh thái của doanh nghiệp.

Quay trờ lại với thị trường chứng khoán, kết phiên giao dịch ngày 15/9/2022 VN-Index tăng 0.39%, lên mức 1,245.66 điểm; HNX-Index tăng 0.1%, đạt mức 279.69 điểm.

Khối lượng khớp lệnh trên HOSE đạt gần 386 triệu đơn vị, giảm 32.84% so với phiên giao dịch trước. Khối lượng khớp lệnh trên HNX giảm 28.82%, đạt gần 51 triệu đơn vị.

Khối ngoại bán ròng trên sàn HOSE với giá trị hơn 334 tỷ đồng, mua ròng trên sàn HNX với giá trị gần 9 tỷ đồng.

Khép lại phiên giao dịch ngày 15/9/2022, mã PGT trên sàn HNX đóng cửa và giao dịch trong khoảng giá 5,100 – 10,000 VNĐ.

Thông tin doanh nghiệp

PGT Holdings tiền thân là Công ty TNHH Taxi Gas Sài Gòn Petrolimex được hình thành dựa trên vốn góp của các công ty thành viên thuộc Tổng công ty xăng dầu Việt Nam (Petrolimex) với số vốn điều lệ ban đầu là 31.8 tỷ đồng. Trải qua 2 lần tăng vốn, hiện vốn điều lệ của PGT ghi nhận hơn 92 tỷ đồng.

Năm 2015, Petrolimex thoái vốn khỏi PGT, một số nhà đầu tư Nhật đã hợp tác và đầu tư vào PGT. Năm 2016, PGT hoàn thành quá trình chuyển giao, thành lập ban HĐQT mới và chuyển hướng kinh doanh sang lĩnh Vực M&A.

Cùng năm 2016, PGT đã thành lập 2 công ty con là Công ty TNHH Một Thành Viên Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động và Công ty TNHH Vina Terrace Hotel chuyên lĩnh vực khách sạn và đầu tư.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính.

Năm 2019-2020, PGT tập trung thúc đẩy phát triển các lĩnh vực kinh doanh trong hệ thống.

Trong năm 2021, Vĩnh Đại Phát đã hoàn tất thu mua công ty Hồng Xinh - Công ty chuyên về mảng chăm sóc và làm đẹp, mỹ phẩm.