Một vài ví dụ điển hình của các công ty lại cho thấy hoạt động M&A sẽ thật rủi ro nếu như doanh nghiệp không có cam kết ràng buộc hay minh bạch về thông tin.

Vụ việc của Công ty Truyền thông VMG (VMG) là trường hợp điển hình cho thấy rủi ro từ hoạt động M&A. Bởi đằng sau những thương vụ M&A là những điều khoản cam kết, ràng buộc chặt chẽ về nghĩa vụ của cả 2 bên.

Công ty Truyền thông VMG (VMG) mới đây vừa thông báo nhận được phán quyết của Trung tâm trọng tài quốc tế Singapore cho vụ tranh chấp giữa công ty và Global Payment Service/UTC Investment (GPS là quỹ đầu tư được thành lập và quản lý bởi UTC, cả hai có trụ sở tại Hàn Quốc).

Theo kết quả phán quyết, VMG đã vi phạm một số bảo đảm theo hợp đồng, vi phạm một số cam kết đã thỏa thuận và vi phạm khi đã cung cấp thông tin không đúng sự thật về hoạt động của Công ty EPAY trong hợp đồng bán cổ phần EPAY cho GPS/UTC.

Theo đó công ty có nghĩa vụ bồi thường thiệt hại cho GPS/UTC số tiền tương đương 626 tỷ đồng tại thời điểm ngày 21/10/2021. Đồng thời phải chịu mức lãi suất 5,33% cho khoản bồi thường kể từ ngày 21/10 cho đến thời điểm thanh toán toàn bộ số tiền bồi thường.

Quay trở lại năm 2017, VMG đã chuyển nhượng toàn bộ 62,25% cổ phần của mình tại Công ty thanh toán điện tử VNPT (EPAY) cho đối tác Hàn Quốc là GPS và UTC. Tổng giá trị chuyển nhượng là 519 tỷ đồng và mang lại khoản lợi nhuận gần 400 tỷ đồng. Số tiền này sau đó được chia cổ tức gần như toàn bộ cho cổ đông với tỷ lệ đột biến 195%. EPAY là đơn vị chuyên cung cấp dịch vụ thanh toán điện tử.

Đến năm 2019, GPS và UTC cho rằng VMG đã phản ánh không trung thực và chính xác tình hình tài chính của EPAY khi đưa ra doanh thu 5.351 tỷ đồng. GPS và UTC cho rằng hoạt động của EPAY bao gồm cả những hoạt động vi phạm pháp luật Việt Nam khiến đơn vị đã đưa ra quyết định chưa chính xác trong việc mua bán cổ phần tại EPAY. Doanh nghiệp Hàn Quốc đã khởi kiện ra trung tâm trọng tài quốc tế và đòi VMG bồi thường 755,8 tỷ đồng.

Cũng theo các điều khoản trong hợp đồng chuyển nhượng nêu trên, VMG phải chịu trách nhiệm bồi thường bất kỳ khiếu nại thuế nào phát sinh trực tiếp từ bất kỳ sự kiện hoặc vấn đề nào còn tồn tại trước khi hoàn thành hợp đồng và điều khoản bảo hành về tuân thủ pháp luật.

Báo cáo tài chính cuối quý 3/2021 ghi nhận VMG đã trích lập dự phòng phải trả đối với hợp đồng chuyển nhượng EPAY 218 tỷ đồng, bao gồm truy thu thuế, phạt thuế, tiền thuế chậm nộp và thỏa thuận tuân thủ pháp luật.

Vì vậy, VMG đã trích lập dự phòng phải trả cho GPS và UTC đối với các nghĩa vụ có thể phát sinh từ các hành vi vi phạm pháp luật của EPAY trong giai đoạn VMG nắm giữ cổ phần.

Nghiên cứu mới đây của Đại học Harvard cho thấy, tỷ lệ thất bại của các thương vụ M&A lên tới 75 - 90%. Con số này chứng tỏ, mặc dù mục đích hướng tới của các nhà quản trị khi thực hiện các thương vụ M&A rất rõ ràng nhằm cộng hưởng doanh thu và tiết kiệm chi phí quy mô lớn, nhưng những thách thức đôi khi cũng rất lớn.

Do đó, trong M&A, doanh nghiệp càng minh bạch thông tin, đối tác và các nhà đầu tư càng được thuận lợi trong việc thẩm định, rà soát và định giá doanh nghiệp, tránh các rủi ro tiềm ẩn, đặc biệt là về mặt pháp lý.

Có thể nói, minh bạch hóa hoạt động kinh doanh là một yếu tố quyết định giúp doanh nghiệp có thể "bán mình" với giá cao. Mua một doanh nghiệp là chuyện không hề đơn giản, nhà đầu tư phải bỏ tiền thật ở hiện tại, nhưng lại không thể biết chắc khoản đầu tư có sinh lời hay không trong tương lai.

Nếu doanh nghiệp xác định được hướng phát triển rõ ràng và có báo cáo tài chính đủ minh bạch, không có vấn đề rủi ro trong thuế và pháp lý, sẽ giúp tạo lòng tin đối với nhà đầu tư, tạo điều kiện để chủ đầu tư định giá doanh nghiệp.

Nói đến độ minh bạch trong thông tin PGT Holdings (Mã chứng khoán HNX: PGT), là một doanh nghiệp luôn cung cấp những thông tin chính xác và đã được kiểm chứng tới các nhà đầu tư.

Đơn cử như trong quá trình thành lập PGT Holdings (HNX: PGT) tiền thân là Công ty TNHH Taxi Gas Sài Gòn Petrolimex được hình thành dựa trên vốn góp của các công ty thành viên thuộc Tổng công ty xăng dầu Việt Nam (Petrolimex) với số vốn điều lệ ban đầu là 31.8 tỷ đồng. Trải qua 2 lần tăng vốn hiện vốn điều lệ của PGT ghi nhận hơn 92 tỷ đồng.

Năm 2015, Petrolimex thoái vốn khỏi PGT, một số nhà đầu tư Nhật đã hợp tác và đầu tư vào PGT.

Năm 2016, PGT hoàn thành quá trình chuyển giao, thành lập ban HĐQT mới và chuyển hướng kinh doanh sang lĩnh Vực M&A.

Cùng năm 2016, PGT đã thành lập 2 công ty con là Công ty TNHH Một Thành Viên Vĩnh Đại Phát chuyên kinh doanh lĩnh vực cung ứng nguồn lao động và Công ty TNHH Vina Terrace Hotel chuyên lĩnh vực khách sạn và đầu tư.

Năm 2017-2018, PGT đã thành công mua phần vốn góp vào 2 công ty. Một là công ty tại Myanmar Công ty BMF Microfinance (BMF) chuyên về lĩnh vực tài chính và Công ty thứ hai là Công ty Nguồn Nhân Lực. Năm 2019-2020, PGT tập trung thúc đẩy phát triển các lĩnh vực kinh doanh trong hệ thống.

PGT Holdings luôn đính kèm những thông tin để nhà đầu có thể tìm hiểu được ngọn ngành, tiêu điểm và những dự án trong quá khứ PGT đã thực hiện. Để từ đó, nhà đầu tư thấy được những cột mốc mà công ty đã chinh phục.

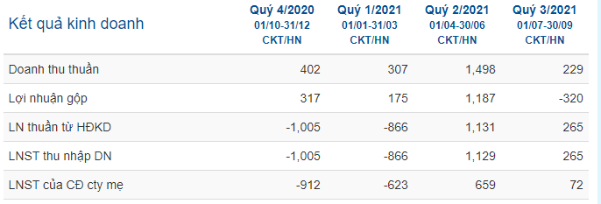

Kết quả kinh doanh của PGT Holdings.

Bên cạnh đó, PGT cũng đưa ra những bức tranh tài chính công khai tới công chúng. Công ty không phủ nhận việc kinh doanh chưa khả quan trong năm 2020, do những tác động cả mặt chủ qua và khách quan của dịch bệnh Covid 19, nhưng sự nỗ lực là chưa bao giờ dừng lại. Đặc biệt quý 3/2021, PGT Holdings đã tiếp tục báo lãi trong lĩnh vực kinh doanh.

Kết thúc 9 tháng đầu năm 2021, PGT ghi nhận doanh thu thuần hơn 642 triệu đồng. Đáng chú ý, đơn vị đã thoát khỏi con số lỗ 7 tỷ đồng hồi cùng kỳ, ghi nhận lãi ròng gần 276 triệu đồng. Vì thế PGT Holdings tin rằng, trong báo cáo quý 4 sắp công bố những tín hiệu tích cực 1 lần nữa khẳng định giá trị của doanh nghiệp PGT.

Quay trở lại lĩnh vực kinh doanh, thông tin PGT đang thực hiện tăng vốn điều lệ cho công ty con Vĩnh Đại Phát lên đến trên mức tiêu chuẩn niêm yết mà sàn HNX yêu cầu là 30,000,000,000VND. PGT Holdings tin rằng năm 2022, sẽ từng bước thực hiện được kế hoạch để Vĩnh Đại Phát chuẩn bị cho việc bắt đầu niêm yết lên sàn.

Thêm vào đó, PGT Holdings còn thực hiện kế hoạch giao dịch cổ phiếu quỹ trong tháng 1/2022. Cụ thể 230, 296 cổ phiếu, sẽ được PGT Holdings chào bán dự kiến bắt đầu giao dịch: 14/01/2022

đến ngày dự kiến kết thúc giao dịch: 11/02/2022. Số tiền thu được sẽ giúp PGT cơ cấu lại nguồn vốn và giúp hoạt động kinh doanh được phát triển hơn nữa.

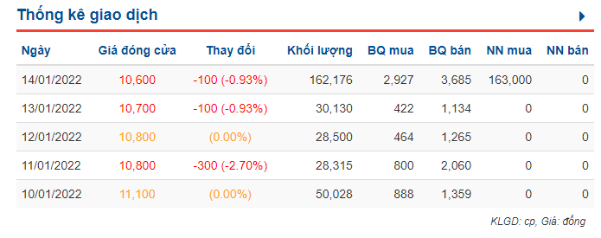

Về lĩnh vực cổ phiếu PGT, có lẽ tuần trước là một bức tranh chưa được khả quan cho lắm, thị trường chứng khoán đã chứng kiến sự ảm đạm của nhiều mã cổ phiếu đầu cơ, đặc biệt là nhóm bất động sản midcap và penny. Và có lẽ chính những sự rung lắc mạnh đó, cùng với thông tin Công ty cổ phần Tập đoàn FLC "bán chui" cổ phiếu làm xôn xao thị trường, đã đẩy các nhà đầu tư vào tâm lý bán tháo.

Tuy nhiên, như báo cáo đã được PGT Holdinsg công bố 230, 296 cổ phiếu quỹ sẽ được chào bán, ngày 14/1/2022 tuy mức giá đóng cửa cửa chỉ khiêm tốn 10,500 VNĐ nhưng mức thanh khoản lại tăng hơn 6 lần sao với phiên giao dịch ngày 13/1/2022 (30,130 cổ phiếu). PGT Holdinsg tin rằng, với mức giá như thời điểm hiện nay cùng những dự án khả quan, sẽ đem đến những cơ hội chốt lời cao hơn nữa cho nhà đầu tư.

Thống kê giao dịch của cổ phiếu PGT Holdings trong tuần 10/1 – 14/1/2022.

Đó chính là một cơ hội tốt để các nhà đầu tư tìm hiểu và rót vốn vào PGT Holdings để sinh lời, ăn lên làm ra trong thời gian tới.

Với những lợi thế có sẵn về lĩnh vực kinh doanh cốt lõi M&A và đã gặt hái được trong năm 2021, cùng những bước đi vững chắc trong các dự án sắp tới. PGT Holdings tin rằng, một bức tranh tài chính với những chỉ số kế toán tích cực sẽ giúp PGT Holdings phát triển "nhảy vọt" trong năm 2022.